Après le covid-19, quel avenir pour le pétrole ?

Publié par Encyclopédie Énergie, le 14 janvier 2021 3.7k

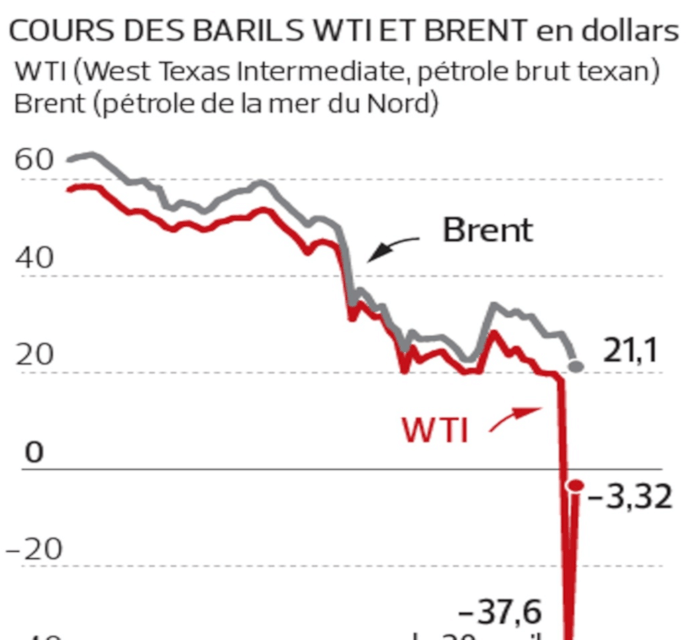

Fin 2020, le prix du pétrole brut (Brent) peine à se stabiliser autour de 50 dollars le baril, ce qui est très bas par rapport aux 70 du début de l’année et moins encore aux 125 (dollars constants 2019) de 2011.

A l’évidence, la crise du covid-19 est passée par là. Ne sera-t-elle qu’un accident sur la longue trajectoire de la croissance pétrolière ou accentuera-t-elle une inflexion à la baisse, signe de la fin prochaine de la prééminence de la première source mondiale d’énergie ?

La très difficile année 2020

A l’inverse des chocs pétroliers de 1973 et 1979, l’année 2020 restera celle d’un plongeon des prix sans précédent : le 20 avril, les contrats à terme du West Texas Intermediate (WTI) ont été cotés à New York à un prix négatif (-37,6 $/baril) pendant deux jours faute de réservoirs disponibles à Cushing (Oklahoma) où sont stockés les barils de référence. Par la suite, les prix de tous les bruts sont remontés au dessus de 40$, mais ce prix n’a plus suffi à rémunérer la plupart des productions d’huile de schistes.

La première cause de cette chute relève de la demande de produits pétroliers. Alors que selon l’Agence Internationale de l’Energie (AIE), elle aurait dû passer de 100 millions de barils par jour (Mbj) en 2019 à 101,5 en 2020, elle n’atteindra vraisemblablement pas 91, fin décembre. Principal fautif, le transport routier, maritime et aérien qui s’est effondré en Chine puis dans le reste du monde au cours du premier trimestre sans jamais récupérer par la suite son niveau d’avant crise sanitaire.

Mais l’offre a aussi joué son rôle. A la place de la contraction attendue en réponse à la chute de la demande, chaque pays producteur a cherché à maintenir sa place sur le marché. Dès mi-mars, constatant son incapacité à convaincre la Russie de réduire ses exportations, l’Arabie Saoudite a accru les siennes et, par là, accéléré la chute des prix amorcée depuis janvier.

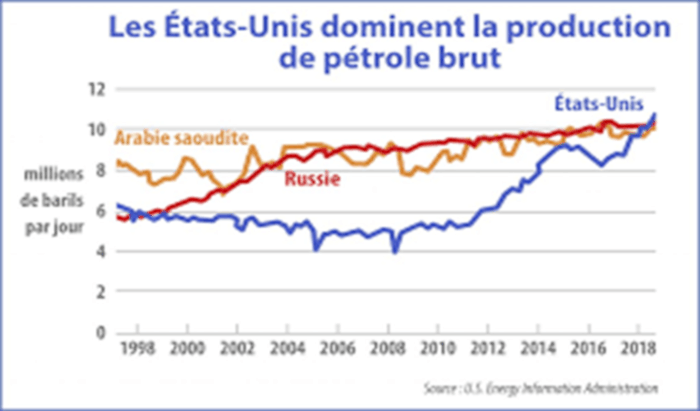

Devenus impuissants à extraire leur huile de schistes, les États-Unis ont alors montré les dents et contraints l’OPEP+ ( les 13 membres de l’Organisation rejoints par la Russie, le Mexique et huit autres pays) à réduire la production pétrolière de 9,7 Mbj, à/c du mois de mai. Avec d’autres pays, non membre de l’OPEP+, un Big Oil Deal est parvenu à stabiliser le marché et à assurer, moyennant une baisse ultérieure de la contraction de l’offre, la remontée des cours entre 40 et 50$. Derrière ce rétablissement, une OPEP affaiblie qui a laissé sa place à un Triumvirat formé par l’Arabie Saoudite, la Russie et les États-Unis.

Simple parenthèse ou inflexion de longue période ?

La fin prochaine du pétrole a déjà été annoncée à plusieurs reprises au cours du 20ème siècle, notamment sous l’influence du célèbre géologue étasunien King Hubbert, « père » du peak oil.

En 2020, le débat a repris. Pour certains, la baisse de la production en 2020 n’est qu’une parenthèse qui se refermera dès la fin de la crise sanitaire car nombre de pays n’attendent que cette occasion pour redémarrer leur extraction : Mexique (+50%), Brésil (+70%), Emirats (+70%), Argentine (+130%).

Pour d’autres, au contraire, la trajectoire pétrolière est bien en train de s’infléchir. Alors qu’en 2019, elle anticipait encore une consommation de 106 à 110 Mbj en 2040, l’AIE ne table plus, en 2020, que sur un maximum de 104, suivi d’un déclin. La compagnie British Petroleum (BP) va encore plus loin : le pic de consommation devrait être atteint en 2030 et précéder un recul allant jusqu’à 45% en 2050.

L’épuisement du stock en terre n’est évidemment plus la cause de ce déclassement. L’inflexion à la baisse vient de la demande, sous un double effet : de nouveaux comportements affectant la consommation d’énergie (dématérialisation du Produit Intérieur Brut –PIB, télétravail, moindre recourt aux transports, plus grande attention portée aux économies d’énergie, entre autres) ; une substitution rapide d’électricité décarbonée (nucléaire et renouvelables) aux sources d’énergie fossiles.

Face à cette évolution, comment l’offre pétrolière peut-elle s’adapter ? Avec des coûts de production très contrastés, de 5 à 40 $/baril, et dans la perspective d’un marché non régulé que signerait l’abandon du Big Oil Deal prévu en avril 2022, la baisse des prix semble inévitable. Elle serait néfaste à la transition énergétique puisqu’un pétrole bon marché rendrait plus difficile sa substitution par des sources d’énergie non carbonée. Mais elle entrainerait aussi une chute des revenus de tous les pays producteurs de pétrole.

Les grandes compagnies pétrolières semblent déjà tentées par cette perspectives. En témoigne la dépréciation massive de leurs actifs pétroliers : Shell de 22 milliards de dollars (G$) ; Exxon de 20 G$ par l’arrêt de nombreux projets tant aux États-Unis qu’au Canada ; Total de 8G$ par dépréciation de ses investissements dans les sables bitumineux ; BP de 17,5 G$. En contrepartie, certaines d’entre elles annoncent qu’elles vont transférer vers les sources renouvelables une partie de leurs financements qui n’iront plus vers les fossiles.

La plupart des États producteurs de pétrole ne partagent pas ce fatalisme mais leurs réactions diffèrent selon les caractéristiques de leur stock en terre et le rôle que joue le pétrole dans leurs stratégies internationales.

Tête de liste du Triumvirat, l’Arabie Saoudite reste le pays le mieux doté avec une capacité de production affichée de 12,65 Mbj, sur la centaine disponible dans le monde en 2020, dont la plus grande partie exploitable aux coûts les plus bas. Elle est donc la mieux à même de limiter une perte de revenu associée à la baisse des prix par une augmentation de ses exportations. Se faisant, elle démontre son leadership au sein de l’OPEP+ et consolide la place qu’elle ambitionne d’obtenir sur la scène internationale, via le G20, notamment.

Avec une capacité de production comparable à celle de l’Arabie Saoudite, la Russie peut aussi jouer la carte des volumes plus que des prix, sous la pression, entre autres, de sa grande compagnie Rosneft. Elle dispose en effet d’un avantage géographique sur nombre de ses concurrents, à savoir sa proximité avec la Chine qui devient le plus grand importateur pétrolier du monde avec une consommation croissant à plus de 10% par an, sans possibilité de la satisfaire en totalité par une production nationale.

Restent les États-Unis, grands perdants de bas prix pétroliers. Leur saut de 7 à 14% du marché pétrolier mondial depuis 2010, est en effet dû à l’exploitation des huiles de schistes qui est sensiblement plus coûteuse que celle des pétroles dits conventionnels. Selon la plupart des analystes, le grand nombre de faillites provoquées par des prix de 40$/baril feraient chuter la production étasunienne, ce jusqu’à moins de 2,5 Mbj pour des prix de 30$.

En l’état 2020 des rapports de force internationaux, les Etats-Unis sont capables, au sein du Triumvirat, de contraindre l’Arabie Saoudite de respecter le Big Oil Deal grâce auquel a été atteint un break even moyen (niveau de prix auquel les producteurs réalisent des profits) de 50$. Cette situation perdurera-t-elle ? L’affaiblissement de l’OPEP ne va-t-elle pas inciter certains producteurs (Iran, Irak, Libye, Brésil et autres) à chercher une plus grande place sur le marché mondial ? La Chine ne sera-t-elle pas tentée d’affronter les Etats-Unis en affaiblissant leur production de pétrole ? Le jeu pétrolier mondial est encore plein d’inconnues.

Jean-Marie Martin-Amouroux (martin.amouroux@wanadoo.fr)

Pour en savoir plus lire : Sadek Boussena.Après le covid-19, une nouvelle ère pétrolière, in Encyclopedie-energie.org